Theo số liệu của Ngân hàng Nhà nước, lượng tiền gửi của người dân và các tổ chức kinh tế ở các tổ chức tín dụng đều giảm trong tháng 1. Ảnh: Quý Hòa

Sàn đấu CASA chưa khi nào hạ nhiệt, đặc biệt là trong những năm gần đây, xu hướng này càng trở nên mạnh mẽ.

Với ngân hàng, việc thu hút lượng tiền gửi không kỳ hạn (CASA) là điều rất quan trọng, nhằm tạo ra nguồn vốn giá rẻ, giúp ngân hàng có cơ hội mở rộng biên lợi nhuận (NIM). Đặc biệt, mức lãi suất tiền gửi không kỳ hạn chỉ dao động từ 0,1-0,5%/năm, rất hấp dẫn khiến các ngân hàng đua nhau thu hút lượng tiền này.

Nếu ở giai đoạn trước, các ngân hàng thương mại gần như chiếm ưu thế khi mạnh tay miễn giảm phí giao dịch, phí dịch vụ và cung cấp các gói sản phẩm hấp dẫn, thì những năm trở lại đây, các ngân hàng quốc doanh như Vietcombank, BIDV hay VietinBank cũng gia nhập cuộc đua “zero fee” cùng nhiều trải nghiệm thu hút khách hàng.

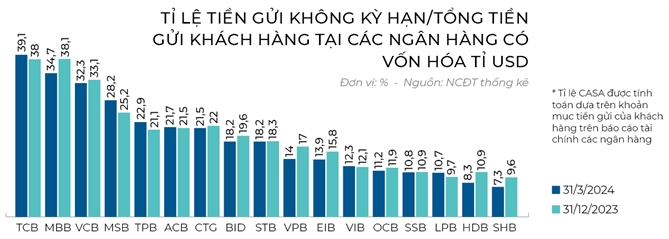

Theo số liệu thống kê của NCĐT từ 17 ngân hàng có vốn hóa tỉ USD (thời điểm cuối tháng 4/2024) xét về giá trị, tổng lượng tiền gửi không kỳ hạn của các ngân hàng này giảm xuống còn 1,96 triệu tỉ đồng tại thời điểm cuối quý I/2024 so với mức hơn 2 triệu tỉ đồng hồi cuối năm 2023. Trong nhóm này, có gần 60% ngân hàng sụt giảm về lượng tiền gửi không kỳ hạn trong quý I.

Không chỉ giảm về lượng tiền gửi không kỳ hạn, mà lượng tiền gửi chung của người dân và các tổ chức kinh tế tại hệ thống ngân hàng cũng sụt giảm trong thời gian qua. Theo số liệu của Ngân hàng Nhà nước, lượng tiền gửi của người dân và các tổ chức kinh tế ở các tổ chức tín dụng đều giảm trong tháng 1 với mức giảm lần lượt là 0,53% và 2,41% so với cuối năm 2023, tương đương mức giảm lần lượt 34.673 tỉ đồng và 165.189 tỉ đồng.

|

Người dân và tổ chức kinh tế rút tiền khỏi hệ thống ngân hàng trong bối cảnh thị trường chứng khoán, vàng và các kênh đầu tư tài chính khác như bitcoin, hàng hóa đều thể hiện sự hấp dẫn với những lần tăng mạnh hay “phá đỉnh”.

Trở lại với sàn đấu CASA, nếu xét về quy mô, Vietcombank là quán quân trong cuộc đua CASA với hơn 435.201 tỉ đồng tiền gửi không kỳ hạn, chiếm 32,3% tổng lượng tiền gửi của khách hàng tại cuối quý I/2024.

Tuy nhiên, xét về tỉ lệ CASA, Techcombank đã trở lại ngôi vương trên sàn đấu CASA với tỉ lệ 39,1%. So với thời điểm cuối năm 2023, Techcombank đã soán ngôi MB để trở lại vị trí dẫn đầu. MB lui về vị trí á quân trong quý I/2024 với tỉ lệ 34,7%, giảm đáng kể so với mức 38,1% hồi cuối năm 2023. Trên thực tế, trong quá khứ “vương miện” quán quân gần như nằm trong tay Techcombank khi có thời điểm tỉ lệ CASA của ngân hàng này lên trên mức 50%.

Trong khi phần lớn các ngân hàng vốn hóa tỉ USD ghi nhận sự sụt giảm về tỉ lệ CASA trong quý I thì MSB lại trở thành điểm sáng khi tăng trưởng mạnh về tỉ lệ này, từ 25,2% hồi cuối năm 2023 lên 28,2% tại thời điểm cuối quý I/2024, mức tăng mạnh nhất trong câu lạc bộ ngân hàng tỉ USD.

Ông Nguyễn Hoàng Linh, Tổng Giám đốc MSB, cho biết đây là kết quả của việc thực hiện các chiến lược phù hợp với thị trường trong hoạt động số hóa và xây dựng các gói sản phẩm dịch vụ phù hợp với nhu cầu của khách hàng. Thực tế, việc đẩy mạnh số hóa trong hoạt động ngân hàng cũng là yếu tố quan trọng đóng góp vào sự tăng trưởng CASA, trong đó khách hàng cá nhân và khối doanh nghiệp vừa và nhỏ đóng góp phần lớn vào tăng trưởng lượng tiền gửi không kỳ hạn tại hệ thống ngân hàng Việt Nam.

Chia sẻ với NCĐT, bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu, Công ty Chứng khoán MBS, cho rằng về cơ bản, tiền gửi không kỳ hạn được coi là nguồn vốn giá rẻ đối với các ngân hàng. Việc có một lượng tiền gửi không kỳ hạn cao sẽ giúp ngân hàng giảm chi phí huy động, từ đó cải thiện biên lợi nhuận NIM, đặc biệt trong bối cảnh lãi suất cho vay liên tục giảm từ đầu năm tới giờ nhằm kích cầu nền kinh tế.

|

“Việc duy trì CASA cao sẽ giúp các ngân hàng có khả năng tăng trưởng lợi nhuận tốt hơn. Tuy nhiên, cũng lưu ý rằng hiện nay mức trần cho quy định tỉ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn là 30%. Chúng tôi cho rằng, để phát triển mạnh hơn ở mảng CASA, các ngân hàng phải đẩy mạnh mảng ngân hàng số (digital banking) nhằm nâng cao trải nghiệm của khách hàng cũng như gia tăng số lượng khách hàng giao dịch trên kênh số”, bà Hiền chia sẻ.

Có thể thấy, đầu tư vào công nghệ và cải tiến dịch vụ số sẽ là chìa khóa giúp các ngân hàng không chỉ kích cầu nền kinh tế mà còn củng cố vị thế cạnh tranh trong ngành tài chính hiện đại.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>