Hình ảnh nhà đầu tư trên thị trường chứng khoán. Ảnh: TL.

Kết thúc tháng 7, VN-Index đánh rơi toàn bộ thành quả tích lũy ở tuần giao dịch đầu tiên với chuỗi giảm điểm kéo dài 3 tuần liên tiếp và đóng cửa ở mức 1.251,51, tăng nhẹ 6,2 điểm so với tháng trước.

Trong đó, bức tranh kết quả kinh doanh quý II dù rất tích cực nhưng chưa thể cải thiện tâm lý giao dịch chung. Cụ thể, số liệu từ báo cáo của Công ty Chứng khoán Mirae Asset, tổng lợi nhuận sau thuế và lợi ích thiểu số (NPATMI) của các doanh nghiệp niêm yết tại HOSE đạt hơn 105.000 tỉ đồng trong quý II, ghi nhận tăng trưởng 16,1% so với cùng kỳ năm trước và 5,1% so với quý trước.

Sau ba phiên giao dịch đầu tiên của tháng 8, thị trường Việt Nam đón nhận các đợt gió ngược trên thị trường thế giới gây nên hiện tượng biển “đỏ” lan rộng đến gần như toàn bộ các thị trường chứng khoán lớn trên toàn cầu. Thị trường trái phiếu cũng ghi nhận nhiều tín hiệu trái chiều, tiêu biểu như lợi suất trái phiếu 10 năm của Mỹ giảm sâu về vùng 3,8%, mức thấp nhất kể tháng 12/2023, sau thông tin tỉ lệ thất nghiệp tăng cao khiến Mỹ có khả năng sẽ bước vào suy thoái.

Bước sang tháng 8, Mirae Asset đã chỉ ra những yếu tố kém khả quan và những rủi ro mà nhà đầu tư cần theo dõi.

|

Đầu tiên, thị trường lao động suy yếu tại Mỹ có khả năng sẽ khiến FED phải hành động nhanh hơn cùng với các đợt cắt lãi suất có quy mô lớn và liên tục. Thị trường tương lai nhanh chóng phản ứng với thông tin trên khi kỳ vọng chung cho rằng FED sẽ giảm tổng cộng 125 điểm cơ bản trong quý IV, tăng mạnh so với kỳ vọng chỉ có 2 lần cắt lãi suất (khoảng 50 điểm cơ bản) vào tuần trước.

Thứ hai, làn sóng đầu tư vào nhóm cổ phiếu công nghệ dần hạ nhiệt tại Mỹ khi nhà đầu tư lo sợ rằng thị trường sẽ bước qua giai đoạn tương tự với sự kiện bong bóng Dotcom ở năm 2000, khi công nghệ trí tuệ nhân tạo dù sở hữu rất nhiều tiềm năng song đi kèm với chi phí đầu tư rất lớn nhưng khả năng sinh ra lợi nhuận ở hiện tại vẫn còn là một ẩn số, trong khi các công ty công nghệ vẫn đang tăng tốc trong quá trình cắt giảm chi phí thông qua tối ưu nguồn nhân lực. Tiêu biểu như Intel, cổ phiếu này đã giảm hơn 31% sau khi đưa ra thông báo cắt giảm 15% lượng nhân sự hiện tại.

Thứ ba, bất đối xứng trong chính sách tiền tệ có khả năng sẽ khiến Mỹ rơi vào tình trạng lạm phát đình trệ khi FED đã giảm tốc độ thu hẹp bảng cân đối tài sản từ 60 tỉ USD về 25 tỉ USD mỗi tháng, trong khi có khả năng rằng FED sẽ buộc phải cắt lãi suất sớm và theo sát với diễn biến thị trường khi rủi ro suy thoái dần hiện hữu.

“Điều này dẫn đến tình trạng bất đối xứng trong chính sách tiền tệ, trong bối cảnh nền kinh tế Mỹ vẫn ghi nhận rủi ro chính trị đến từ cuộc bầu cử Tổng thống vào tháng 11 sắp tới khi chính sách kinh tế của cả hai ứng viên tổng thống đều đang nghiêng về viễn cảnh gia tăng thâm hụt tài khóa, dẫn đến áp lực lạm phát trở lại”, Mirae Asset nhận định.

|

Thứ tư, Nhật Bản bước ra khỏi giai đoạn tiền rẻ và chính sách lãi suất âm, và đồng thời đưa ra tín hiệu về việc kết thúc kỷ nguyên Carry Trade. Điều này làm gia tăng nhu cầu nắm giữ đối với đồng yên Nhật tăng cao trong thời gian qua, tỉ giá USD/JPY giảm hơn 12% trong hai tháng gần nhất kể từ mức đỉnh lịch sử.

Thứ năm, rủi ro chiến tranh leo thang và toàn diện giữa Israel và Iran cùng các đồng minh tại khu vực Trung Đông. Chiến tranh thương mại giữa Mỹ – Trung sẽ làm kéo dài thời gian phục hồi của giao thương toàn cầu.

“Trong bối cảnh cả hai quốc gia này đều đồng thời là đối tác thương mại chủ chốt của Việt Nam nhưng cũng đều đang gặp khó khăn trong việc thúc đẩy tăng trưởng kinh tế, chúng tôi cho rằng điều này có khả năng sẽ tác động trực tiếp đến hoạt động xuất nhập khẩu của Việt Nam trong tương lai”, Mirae Asset nhận định.

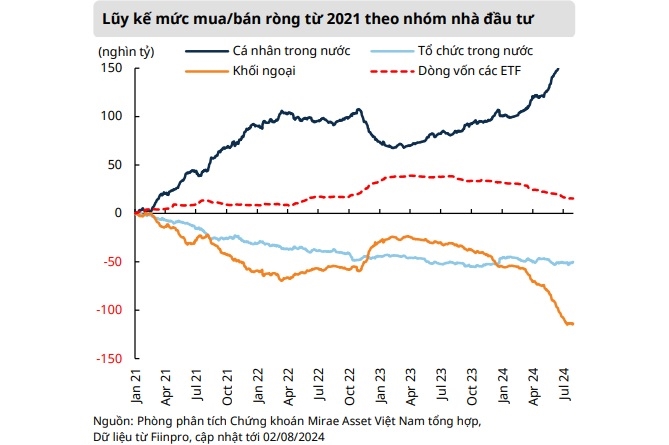

Tổ chức này cho rằng diễn biến giao dịch ở những phiên đầu tiên của tháng 8 đang phản ánh sự e ngại rủi ro của nhà đầu tư, đặc biệt là nhóm nhà đầu tư cá nhân trong nước. Dù vậy, rủi ro giảm điểm vẫn còn hiện hữu khi áp lực giảm điểm chung trên các nền thị trường chứng khoán lớn sẽ góp phần tác động tiêu cực đến diễn biến giao dịch tại thị trường Việt Nam. Trong viễn cảnh kém khả quan nhất, Mirae Asset kỳ vọng thị trường sẽ tìm thấy lực cầu tại các vùng định giá hấp dẫn của VN-Index, kéo dài trong khoảng 1.050 điểm đến 1.150 điểm. Kỳ vọng vùng hỗ trợ này dựa trên đánh giá sự cải thiện kinh tế vĩ mô của Việt Nam trong 7 tháng đầu năm và xu hướng phục hồi lợi nhuận của doanh nghiệp trong nửa đầu năm.

Có thể bạn quan tâm

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>