Từ đầu tháng đến ngày 20/8, thị trường chưa ghi nhận thêm doanh nghiệp mới nào công bố chậm các nghĩa vụ thanh toán liên quan đến trái phiếu doanh nghiệp. Ảnh: T.L

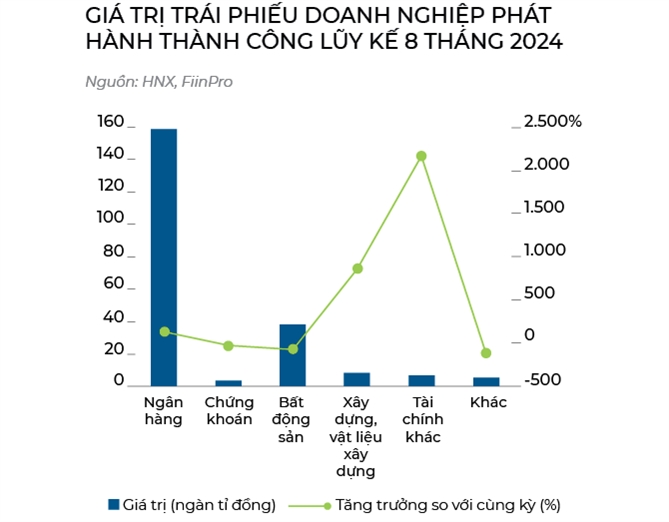

Từ ngày 1-20/8, tổng giá trị trái phiếu doanh nghiệp phát hành thành công ước đạt hơn 32.000 tỉ đồng, giảm 8% so với cùng kỳ, đa số là từ nhóm ngân hàng (chiếm hơn 90%). Lũy kế từ đầu năm, tổng giá trị trái phiếu doanh nghiệp phát hành đạt hơn 220.800 tỉ đồng, tăng 50,4% so với cùng kỳ. Lãi suất trái phiếu doanh nghiệp bình quân gia quyền trong 8 tháng đầu năm ước khoảng 7%, thấp hơn mức trung bình 8,3% của năm 2023.

Ngân hàng dẫn dắt thị trường

Ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 159.200 tỉ đồng, tăng 163% so với cùng kỳ, chiếm tỉ trọng 72%, lãi suất bình quân gia quyền là 5,5%/năm, kỳ hạn bình quân 4,3 năm. Các ngân hàng phát hành giá trị lớn nhất từ đầu năm đến nay gồm ACB (23.800 tỉ đồng), MB (23.300 tỉ đồng), Techcombank (17.000 tỉ đồng). Trong khi đó, tổng giá trị phát hành của nhóm doanh nghiệp bất động sản đạt 38.200 tỉ đồng (cùng kỳ năm 2023 là 60.000 tỉ đồng), chiếm tỉ trọng 17%. Lãi suất bình quân gia quyền của trái phiếu bất động sản vẫn ở mức 12%/năm, kỳ hạn bình quân 2,5 năm.

Trong tháng 8, giá trị trái phiếu doanh nghiệp mua lại trước hạn ước khoảng hơn 2.400 tỉ đồng, giảm 93% so với tháng trước, trong đó ngân hàng chiếm 44%, nhóm bất động sản chiếm 9%. Lũy kế từ đầu năm đến nay, khoảng hơn 110.300 tỉ đồng trái phiếu doanh nghiệp đã được mua lại trước hạn, giảm 34% so với cùng kỳ.

|

Từ đầu tháng đến ngày 20/8, thị trường chưa ghi nhận thêm doanh nghiệp mới nào công bố chậm các nghĩa vụ thanh toán liên quan đến trái phiếu doanh nghiệp. Hiện tại, tổng giá trị trái phiếu doanh nghiệp chậm các nghĩa vụ thanh toán ước khoảng 209.200 tỉ đồng, chiếm 30% dư nợ trái phiếu doanh nghiệp của toàn thị trường, trong đó nhóm ngành bất động sản tiếp tục chiếm tỉ trọng lớn nhất, khoảng 68% giá trị chậm trả. Công ty Chứng khoán MBS ước tính khoảng 49.400 tỉ đồng và 34.600 tỉ đồng trái phiếu doanh nghiệp sẽ lần lượt đáo hạn trong quý III và quý IV, thấp hơn nhiều so với mức đỉnh năm nay là 69.100 tỉ đồng vào quý II. Ông Trần Phú Việt, Trưởng phòng Nghiên cứu và Phát triển sản phẩm, Bộ phận Dữ liệu tài chính, FiinGroup, cho biết tình hình chậm trả đã giảm khá nhiều so với đỉnh điểm năm 2023, đặc biệt là trái phiếu bất động sản do các nhà đầu tư và tổ chức phát hành đã chủ động tái cơ cấu nợ trái phiếu.

“Trong thời gian tới, trái phiếu ngân hàng sẽ vẫn là nhóm chủ đạo dẫn dắt thị trường, dự kiến chiếm khoảng 70% giá trị phát hành nửa cuối năm 2024. Trong khi đó, trái phiếu bất động sản bắt đầu hồi phục nhờ một số có tiến độ pháp lý và trái phiếu hạ tầng có dấu hiệu khởi sắc”, ông Việt nhận định.

Theo Tiến sĩ Cấn Văn Lực, Kinh tế trưởng BIDV, đáo hạn trái phiếu doanh nghiệp bất động sản đã vượt qua giai đoạn khó khăn nhất (tháng 6-8/2023) từ sau khi có Nghị định 08/2023/NĐ-CP cho phép đàm phán giãn, hoãn nợ. “Về cơ bản, 60% doanh nghiệp đã gia hạn được 2 năm (điểm rơi tháng 6/2025), doanh nghiệp chủ động mua lại trái phiếu theo điều kiện phát hành và bắt đầu phát hành trở lại làm giảm áp lực vốn. Ngoài ra, thị trường bất động sản ấm lên, doanh nghiệp sẵn sàng bán tài sản để trích ra một phần trả nợ”, ông nói.

Tín hiệu lạc quan

Đáng chú ý, sẽ có những quy định mới có hiệu lực, yêu cầu các doanh nghiệp phát hành trái phiếu phải cung cấp thông tin chi tiết, công khai hơn, dòng tiền mua bán phải được minh bạch hơn. Điều này sẽ hạn chế những đợt phát hành sai phạm như trước. “Qua đó ngăn chặn được hành vi lợi dụng, tẩu tán, chuyển các dòng vốn không đi đúng mục đích, lợi dụng các hệ thống xung quanh, bên ngoài để làm trái các quy định”, ông Nguyễn Văn Đính, Phó Chủ tịch Hiệp hội Bất động sản Việt Nam, nhận định.

|

Cùng với đó, đã có hơn 30 tổ chức phát hành thực hiện xếp hạng tín nhiệm theo thang đo 21 bậc, đánh giá doanh nghiệp ở các mức như tốt, trung bình, rủi ro một cách độc lập, giúp người mua trái phiếu có thêm thông tin minh bạch và cập nhật.

Trước đà hồi phục kinh tế vĩ mô, FiinRatings dự báo nhu cầu đi vay và phát hành trái phiếu doanh nghiệp của các công ty sẽ tăng tốc trong quý cuối năm nay, giúp tăng trưởng tín dụng hoàn thành mục tiêu 14-15% cả năm. Theo phân tích, xuất khẩu của Việt Nam tăng trưởng trở lại nhờ kinh tế tại các thị trường chính khởi sắc, dẫn tới nhu cầu vốn của các doanh nghiệp sản xuất được cải thiện. Tăng trưởng tín dụng cho lĩnh vực kinh doanh bất động sản, bao gồm cả đầu tư trái phiếu doanh nghiệp bất động sản bởi các ngân hàng thương mại hồi phục khi những vướng mắc về pháp lý dần được tháo gỡ.

Mặt khác, để đáp ứng nhu cầu tín dụng tăng trong nửa cuối năm, các tổ chức tín dụng sẽ cần củng cố nguồn vốn trung dài hạn, bao gồm hình thức phát hành trái phiếu để tăng vốn cấp 2. Do đó, hoạt động phát hành trái phiếu doanh nghiệp của các tổ chức tín dụng sẽ bận rộn hơn trong thời gian tới. Tính từ đầu năm tới giữa tháng 7/2024, tín dụng tăng 5,3%, cao hơn mức 4,5% cùng kỳ năm ngoái. Tín dụng dự báo sẽ tăng tốc trong những tháng cuối năm theo đà phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>