Trong kế hoạch đặt ra cho năm 2024, có thể thấy sự phân hóa rõ rệt trong mục tiêu lợi nhuận của các ngân hàng. Ảnh: Shutterstocks

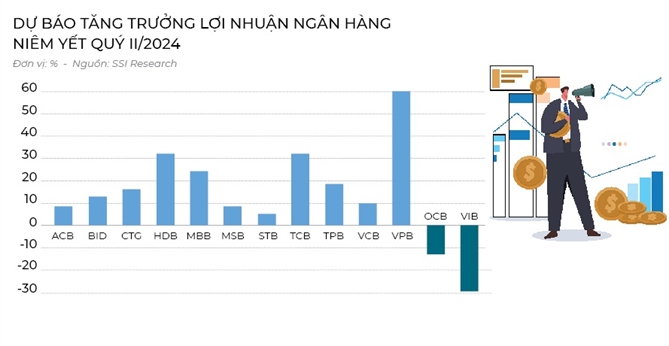

Ngành ngân hàng được dự báo duy trì tăng trưởng trong quý II nhưng với tốc độ tăng chậm hơn là 12% so với cùng kỳ.

Sẽ có sự phân hóa

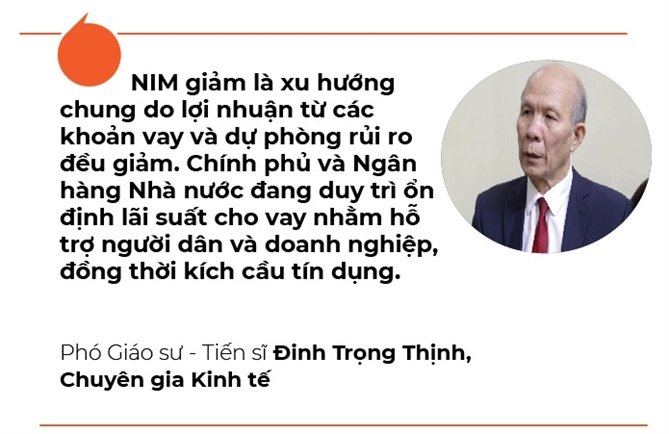

Tổng Giám đốc Vietcombank Nguyễn Thanh Tùng cho biết NIM (biên lãi ròng) của ngân hàng này đã tăng từ năm 2020-2023 nhưng bắt đầu giảm từ đầu năm 2024. Nguyên nhân là do lãi suất cho vay giảm nhanh hơn so với lãi suất huy động, đặc biệt từ nửa cuối năm 2023 đến nay. Trong khi cơ cấu tín dụng trung – dài hạn giảm và tín dụng ngắn hạn tăng, Vietcombank đang triển khai các giải pháp để tăng tín dụng trung – dài hạn nhằm cải thiện NIM.

Hầu hết các phân tích đều cho thấy NIM của ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo giảm thêm trong khi lãi suất huy động đã tăng nhẹ ở hầu hết các ngân hàng. Dù tăng trưởng tín dụng trong quý II dự báo khả quan hơn nhưng vẫn thấp hơn so với cùng kỳ, do đó nhìn chung thu nhập lãi thuần vẫn chưa thể tăng mạnh. Theo dữ liệu ngày 20/6/2024, tăng trưởng tín dụng ước đạt 4,17% so với mức 0,26% vào cuối quý I.

|

Thu nhập ngoài lãi được đánh giá vẫn sẽ ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ. Cũng theo đó, hoạt động kinh doanh ngoại hối với chứng khoán dự báo không có mức tăng trưởng cao khi tình hình thị trường càng lúc càng khó khăn. Chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng trở lại trong quý II này. Nhìn chung, tỉ lệ nợ xấu và tỉ lệ bao phủ nợ xấu giảm vẫn đang là xu hướng chung của toàn ngành. Theo đó, lợi nhuận sau thuế của các ngân hàng sẽ có mức tăng trưởng không cao.

LPBank được dự báo là quán quân trong cuộc đua lợi nhuận quý II với mức tăng trưởng dự phóng là 146% so với cùng kỳ. Kết quả kinh doanh tích cực được hỗ trợ bởi mức nền thấp trong quý II/2023 và tăng trưởng tín dụng 12,8% so với đầu năm nhờ tiếp tục đẩy mạnh cho vay nhóm khách hàng doanh nghiệp. Tuy nhiên, NIM được dự báo giảm 12 điểm cơ bản so với quý I/2024 do đẩy mạnh khách hàng doanh nghiệp có lãi suất cho vay thấp hơn. Theo sau LPBank lần lượt là các ngân hàng VPBank (+62%), HDBank (+38%), Eximbank (+29%), Techcombank (+26%) và ACB (+20%) được dự phóng với mức tăng trưởng 2 con số.

Tuy nhiên, bức tranh lợi nhuận toàn ngành không chỉ có gam màu sáng. Sacombank được dự báo sẽ ghi nhận mức tăng trưởng lợi nhuận -21% so với cùng kỳ trong quý II chủ yếu do NIM giảm 20 điểm cơ bản so với quý I/2024 và chi phí trích lập giảm 12% so với cùng kỳ. Theo sau đó là BIDV và OCB với mức tăng trưởng âm lần lượt là -14% và -2%.

|

Kết quả điều tra của Ngân hàng Nhà nước cũng cho thấy, tình hình kinh doanh tổng thể và lợi nhuận trước thuế của hệ thống ngân hàng trong quý I/2024 chưa được như kỳ vọng của các tổ chức này trong kỳ điều tra trước. Họ dự báo tình hình kinh doanh sẽ khả quan hơn trong quý II, nhưng vẫn thận trọng khi kỳ vọng cho cả năm 2024.

Bên thận trọng, bên tự tin

Theo phân tích của Công ty Chứng khoán VNDIRECT, triển vọng ngành ngân hàng trong năm 2024 sẽ cải thiện hơn so với năm ngoái. Tuy nhiên, cho đến thời điểm hiện tại, tốc độ phục hồi vẫn chưa đủ để đạt mục tiêu tăng trưởng cho vay 15% trong năm 2024. Do đó, dự phóng cả lãi suất huy động và lãi suất cho vay sẽ tăng trong nửa cuối năm 2024, trong đó, lãi suất cho vay sẽ có mức tăng thấp hơn so với lãi suất huy động nhằm kích thích tăng trưởng tín dụng. Điều này sẽ khiến NIM của hệ thống ngân hàng giảm nhẹ. Tuy nhiên, NIM có thể sẽ chạm mức thấp trong quý II và sau đó sẽ phục hồi dần dần vào cuối năm. Về tăng trưởng tín dụng, ngành ngân hàng đang chịu áp lực phải đạt mục tiêu tăng trưởng tín dụng 15% trong năm 2024.

|

Mặc dù Thông tư 02 giúp người vay và ngân hàng có thêm thời gian chờ đợi nền kinh tế phục hồi, nhưng điều này càng làm trầm trọng thêm vấn đề bất cân xứng thông tin do các ngân hàng không còn có bằng chứng rõ ràng về khách hàng nào thực sự an toàn để cho vay và khách hàng nào được hỗ trợ. Tăng trưởng tín dụng có thể bắt đầu tăng tốc từ cuối quý II khi nền kinh tế có những dấu hiệu phục hồi mạnh mẽ hơn và các tín hiệu về khả năng trả nợ của khách hàng sẽ trở nên đáng tin cậy, đặc biệt là trong lĩnh vực bất động sản.

Kết quả khảo sát quý II/2024 của Ngân hàng Nhà nước cho thấy, các tổ chức tín dụng kỳ vọng, lợi nhuận trước thuế có thể phục hồi từ quý II/2024 với 57,3% tổ chức tín dụng cho rằng, lợi nhuận trước thuế tăng trưởng so với quý I/2024; 30,9% đánh giá là không đổi và 11,8% lo ngại kết quả kinh doanh suy giảm.

Trong kế hoạch đặt ra cho năm 2024, có thể thấy sự phân hóa rõ rệt trong mục tiêu lợi nhuận của các ngân hàng. Ở nhóm thận trọng, các ngân hàng đặt mục tiêu tăng trưởng lợi nhuận trước thuế dưới 20% cho rằng tình hình kinh tế còn nhiều khó khăn kèm theo dự báo các rủi ro tiềm ẩn từ yếu tố vĩ mô còn hiện hữu.

Cũng có nhiều ngân hàng tỏ ra lạc quan hơn. Cùng với những yếu tố tiềm lực nội tại, họ đã mạnh dạn đặt kế hoạch lợi nhuận tăng bằng lần so với cùng kỳ. Chẳng hạn, BVBank đặt mục tiêu năm 2024 đạt 200 tỉ đồng lợi nhuận trước thuế, gấp 2,8 lần so với năm 2023. Trong điều kiện tình hình kinh tế có dấu hiệu phục hồi mạnh hơn, VietinBank kỳ vọng lợi nhuận trước thuế tăng 29% so với cùng kỳ lên mức 1.050 tỉ đồng.

Nhận định về vấn đề này, Tiến sĩ Nguyễn Trí Hiếu, chuyên gia tài chính – ngân hàng, cho rằng không phải là chuyện bất thường khi trong tình hình kinh tế khó khăn. “Chẳng hạn, có những ngân hàng chuyên về cho vay bất động sản hoặc cho vay xuất nhập khẩu, cho vay tiêu dùng. Tùy theo ngành nghề, các ngân hàng đánh giá ngành nghề đó phát triển tốt hoặc miễn nhiễm trước những biến động của cả nền kinh tế. Vì thế, ngân hàng tự tin đưa ra mức lợi nhuận rất cao, nhưng đây chỉ là đánh giá chủ quan, còn việc thực hiện được hay không lại là một vấn đề khác”, Tiến sĩ Nguyễn Trí Hiếu đánh giá.

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>