Các tên tuổi ngành bán lẻ sẽ ghi nhận kết quả kinh doanh tích cực hơn nhờ mức nền thấp trong năm 2023.

Mặc dù ngành bán lẻ được đánh giá sẽ còn đối mặt với nhiều thách thức trong cả năm nay nhưng giới phân tích vẫn kỳ vọng các công ty trong ngành sẽ ghi nhận kết quả kinh doanh tích cực nhờ mức nền thấp trong năm 2023.

Tín hiệu lạc quan

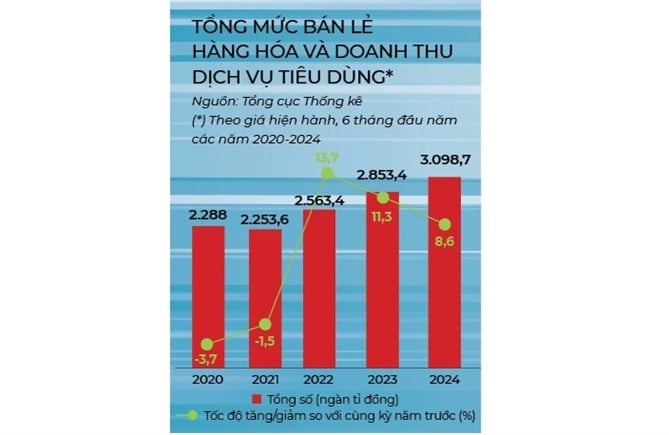

Trong 6 tháng đầu năm 2024, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng theo giá hiện hành ước đạt 3.098,7 ngàn tỉ đồng, tăng 8,6% so với cùng kỳ năm trước (cùng kỳ năm 2023 tăng 11,3%), nếu loại trừ yếu tố giá tăng 5,7% (cùng kỳ năm 2023 tăng 8,8%). Mức tăng này vẫn còn khá thấp chủ yếu do áp lực lạm phát tăng từ quý IV/2023 và các khoản tiết kiệm cũng như dự phòng của người dân vẫn chưa phục hồi hoàn toàn. Do đó, nhu cầu tiêu thụ chung vẫn đang trong quá trình phục hồi từ vùng đáy.

Tuy nhiên, vẫn có một số yếu tố kinh tế ảnh hưởng tích cực đến nhu cầu tiêu thụ chung trong nửa cuối năm như chỉ số Nhà quản trị mua hàng (PMI) ngành sản xuất Việt Nam đã tăng mạnh lên 54,7 điểm trong tháng 6, so với mức 50,3 điểm của tháng 5. Kim ngạch xuất khẩu hàng hóa trong tháng 6/2024 cũng tăng 10,5% so với cùng kỳ, cho thấy những tín hiệu tích cực về thị trường lao động sôi động hơn trong nửa cuối năm 2024.

Theo báo cáo chiến lược nửa cuối năm mới phát hành của VNDIRECT, có 4 nhân tố chính sẽ góp phần thúc đẩy nhu cầu tiêu dùng trong nước nửa cuối năm.

Nhân tố đầu tiên đến từ niềm tin người tiêu dùng đang phục hồi, với mức tăng đáng kể trong quý II/2024, đạt mức cao nhất trong 6 quý gần nhất và quay về mức trước khi đại dịch bùng phát. Nhân tố thứ hai đến từ các chính sách kích cầu của Chính phủ, bao gồm giảm thuế giá trị gia tăng 2% đến hết năm 2024 và kế hoạch cải cách tiền lương nhằm tăng thu nhập cho người tiêu dùng.

Nhân tố thứ ba đến từ số lượng khách du lịch được dự báo tăng trong giai đoạn 2024-2025 sẽ kéo theo nhu cầu ăn uống, hoạt động giải trí tăng theo. Và cuối cùng, chỉ số việc làm công nghiệp tại các ngành thâm dụng lao động như may mặc, giày da đang có dấu hiệu tăng nhẹ cùng với kỳ vọng kim ngạch xuất khẩu hàng hóa tăng 11% so với cùng kỳ vào năm 2024 sẽ mở ra triển vọng tích cực hơn cho thị trường lao động Việt Nam cũng như cải thiện thu nhập người tiêu dùng.

Nhìn chung, toàn cảnh bức tranh ngành bán lẻ có nhiều gam màu sáng nhưng tăng trưởng giữa các phân ngành sẽ có sự phân hóa khá lớn.

Nguồn: Người Lao Động

Nhìn chung, toàn cảnh bức tranh ngành bán lẻ có nhiều gam màu sáng nhưng tăng trưởng giữa các phân ngành sẽ có sự phân hóa khá lớn. Bán lẻ tạp hóa được kỳ vọng là ngành tăng trưởng tốt nhất trong năm 2024 sau giai đoạn tái cấu trúc chung toàn ngành – đóng các cửa hàng không hiệu quả và tái cấu trúc lại danh mục sản phẩm. Mở rộng hệ thống phân phối được cho là sẽ trở thành chiến lược tiếp theo trong ngành nhờ thói quen mua sắm của người tiêu dùng đang thay đổi – chuyển từ mua sắm tại các kênh bán lẻ truyền thống sang kênh bán lẻ hiện đại.

Với tốc độ đô thị hóa ngày càng tăng, xu hướng này dự báo ngày càng mạnh mẽ trong những năm tới, góp phần thúc đẩy tăng trưởng cho các chuỗi bán lẻ tạp hóa như Bách Hóa Xanh hay WinCommerce.

Tiềm năng phân hóa

Hai chuỗi bán lẻ lớn nhất này được kỳ vọng sẽ lãi ròng trong nửa cuối năm 2024. Trong đó, Bách Hóa Xanh đã chạm đến 2 tỉ đồng doanh thu so với điểm chạm hòa vốn là 1,8 tỉ đồng. Ông Phạm Văn Trọng, CEO Bách Hóa Xanh, dự phóng lợi nhuận của chuỗi siêu thị trong 1-2 năm nữa có thể đạt 4 con số. Bà Nguyễn Thị Phương, Tổng Giám đốc WinCommerce, thì cho biết đã hoàn thành tái cơ cấu chuỗi siêu thị mini trong năm 2023, hướng đến mục tiêu hơn 4.000 cửa hàng vào cuối năm 2024 và bắt đầu có lãi từ quý I/2025.

Với ngành bán lẻ trang sức, các doanh nghiệp được kỳ vọng tiếp tục duy trì tăng trưởng ổn định trong cả năm 2024 nhờ chiếm thêm thị phần từ các cửa hàng trang sức truyền thống. Ngành bán lẻ trang sức được định giá 1,14 tỉ USD trong năm 2024 với triển vọng tăng trưởng trung bình 4%/năm giai đoạn 2023-2028. Trong đó, gần 70% thị phần đang nằm trong tay các cửa hàng trang sức không có thương hiệu.

Do vậy, tiềm năng tăng trưởng trong ngành bán lẻ trang sức vẫn còn khá lớn. Thực tế, các doanh nghiệp bán lẻ trang sức cũng đang trong quá trình chạy đua mở rộng hệ thống phân phối, dẫn đầu là PNJ với mức tăng 36 cửa hàng trong năm 2023, trong khi 4 đối thủ lớn trong ngành chỉ mở mới thêm tổng số 18 cửa hàng.

Sự gia tăng của tầng lớp trung lưu và thượng lưu cũng là động lực trong dài hạn thúc đẩy tăng trưởng chi tiêu cho hàng trang sức xa xỉ. Theo VNDIRECT, trong ngắn hạn, với kỳ vọng giá vàng dần ổn định sau giai đoạn tạo đỉnh hồi tháng 4-5/2024, sẽ giúp biên lợi nhuận gộp của các nhà bán lẻ trang sức bớt biến động hơn so với giai đoạn trước.

Thực tế, các doanh nghiệp bán lẻ trang sức cũng đang trong quá trình chạy đua mở rộng hệ thống phân phối.

Nguồn: Thanh Niên

Trong khi đó, các doanh nghiệp bán lẻ hàng công nghệ (ICT) lại tăng trưởng kém hơn do nhu cầu tiêu thụ hàng công nghệ phục hồi ở mức thấp. Sau giai đoạn tăng trưởng nóng về số lượng cửa hàng, các doanh nghiệp này có xu hướng tạm ngưng kế hoạch mở rộng hệ thống phân phối và tập trung vào cải thiện doanh thu trên mỗi cửa hàng cũng như tối ưu hóa chi phí nhằm bảo vệ lợi nhuận. “Việc thu hẹp thị phần từ các đại gia (Thế Giới Di Động, FPT Retail) trước các nhà bán lẻ vị thành niên và các nền tảng thương mại điện tử có tác động tiêu cực đến tiềm năng tăng trưởng doanh số, bằng hoặc thấp hơn mức trung bình ngành”, Công ty Chứng khoán Rồng Việt đánh giá.

Trên thực tế, triển vọng hồi phục của nhóm ngành bán lẻ cũng đã được phản ánh trên thị trường chứng khoán, khi giá cổ phiếu của FPT Retail, Digiworld, Thế Giới Di Động, PNJ diễn biến khả quan trong quý I/2024, nhất là trong bối cảnh VN-Index tăng điểm. Tuy nhiên, gần đây, nhóm cổ phiếu này đang điều chỉnh theo thị trường chung.

Tuệ Lâm

Nguồn Nhịp cầu Đầu tư