Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 8,5% giá trị. Ảnh: TL.

Theo dữ liệu Hiệp hội Trái phiếu Việt Nam (VBMA), tính đến ngày 1/6, có 19 đợt phát hành trái phiếu doanh nghiệp riêng lẻ trị giá 16.695 tỉ đồng trong tháng 5/2024 và không có đợt phát hành ra công chúng nào. Lũy kế từ đầu năm đến nay, có 58 đợt phát hành riêng lẻ trị giá 51.032 tỉ đồng và 6 đợt phát hành ra công chúng trị giá 8.878 tỉ đồng. Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 8,5% giá trị.

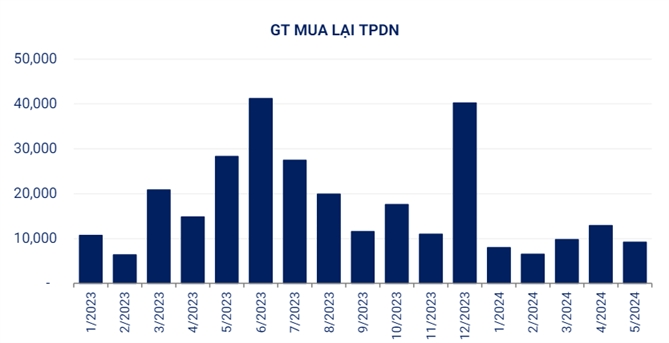

Cũng theo số liệu từ VBMA, trong tháng 5, các doanh nghiệp đã mua lại 9.178 tỉ đồng trái phiếu trước hạn, giảm 68% so với cùng kỳ năm 2023. Trong 7 tháng còn lại của năm 2024, ước tính sẽ có khoảng 163.905 tỉ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 69.627 tỉ đồng, tương đương 42,5%.

|

| Giá trị trái phiếu doanh nghiệp được mua lại trong tháng 5 giảm mạnh so với tháng trước. Nguồn: VBMA. |

Trên thị trường thứ cấp, tổng giá trị giao dịch trái phiếu doanh nghiệp riêng lẻ trong tháng 5 đạt 97.581 tỉ đồng, bình quân đạt 4.435 tỉ đồng/phiên, tăng 23% so với bình quân của tháng 4.

Theo góc nhìn của Công ty Chứng khoán MB (MBS), mặc dù đã có những chỉ đạo tháo gỡ của Chính phủ, nghĩa vụ trả nợ trái phiếu trong năm 2024 không phải là nhỏ. MBS ước tính giá trị trái phiếu bất động sản đáo hạn (sau mua lại) trong quý II/2024 và cả năm 2024 lần lượt là 19.328 tỉ đồng (-44,5% so với cùng kỳ) và 113.654 tỉ đồng (-3,3% so với cùng kỳ).

Quy mô nợ vay tính đến hết quý I/2024 tăng 5,7% so với đầu năm. Cơ cấu nợ vay có sự dịch chuyển sang nợ ngắn hạn do thị trường kém tích cực khiến 1 số chủ đầu tư tạm hoãn triển khai các dự án dài hạn, từ đó nhu cầu vốn giảm. Tuy nhiên, tổng nợ vay/vốn chủ sở hữu ở cuối quý I/2024 đạt mức 0,63 lần, tăng lên đáng kể so với giai đoạn cuối năm 2021 cho thấy dấu hiệu của việc mở rộng bảng cân đối.

|

Trong bối cảnh thị trường đóng băng, các chủ đầu tư không thể mở bán dự án để duy trì dòng tiền dẫn tới mất khả năng trả nợ. Tỉ lệ nợ xấu của các ngân hàng tăng lên mức 2,5% (so với khoảng 2,2% hồi đầu năm). Theo MBS, trong bối cảnh nợ xấu tăng, các ngân hàng có xu hướng thận trọng hơn khi giải ngân từ đó gây khó khăn trong việc tiếp cận vốn cho các doanh nghiệp bất động sản.

“Chúng tôi cho rằng, điều kiện quan trọng nhất để các ngân hàng có thể giải ngân là tình trạng pháp lý, cũng như khả năng triển khai bán hàng của dự án, để có thể đem lại dòng tiền trả nợ. Chính vì thế, các doanh nghiệp với quỹ đất sạch, tài chính lành mạnh vẫn sẽ tiếp tục dẫn đầu cuộc chơi, trong khi phần còn lại sẽ tiếp tục gặp khó khăn”, MBS nhận định.

Có thể bạn quan tâm

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>