Tăng trưởng tín dụng tính đến ngày 31/10 đã tăng 10,08% so với cuối năm 2023. Ảnh: TL.

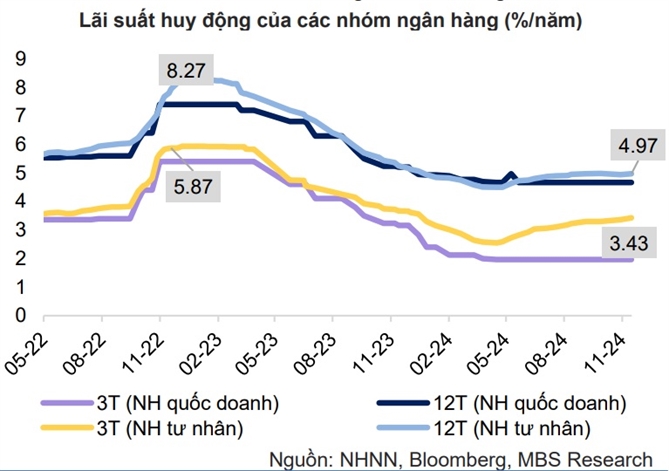

Lãi suất huy động trong tháng 10 chững lại khi chỉ có một vài ngân hàng điều chỉnh tăng lãi suất huy động từ 0,1 – 0,2%/năm. Tuy nhiên, trong nửa đầu tháng 11, xu hướng của lãi suất huy động đã có những diễn biến tích cực hơn, khi ghi nhận tới 9 ngân hàng tăng lãi suất đầu vào với mức tăng từ 0,1% – 0,7%/năm.

Theo đánh giá của Công ty Chứng khoán MB (MBS), xu hướng tăng này được dự kiến sẽ được tiếp tục duy trì cho tới cuối năm nay, trong bối cảnh tăng trưởng tín dụng đang tăng nhanh hơn gần gấp đôi so với tốc độ tăng trưởng của huy động vốn.

|

Cụ thể, theo số liệu từ Ngân hàng Nhà nước, tăng trưởng tín dụng tính đến ngày 31/10 đã tăng 10,08% so với cuối năm 2023. Bên cạnh đó, nợ xấu nội bảng của toàn hệ thống đến cuối tháng 9 năm nay đã tăng 4,55% so với cuối năm 2023, gần bằng mức cuối năm 2023 và tăng gấp đôi so với mức 2% của năm 2022. Do đó, điều này là một yếu tố góp phần thúc đẩy các ngân hàng tiếp tục điều chỉnh tăng lãi suất tiền gửi nhằm thu hút vốn mới, qua đó giúp đảm bảo thanh khoản.

|

Theo số liệu cập nhật đến ngày 14/11, lãi suất 12 tháng trung bình của nhóm ngân hàng thương mại đạt mức 4,9% (cao hơn 12 điểm cơ bản so với đầu năm), trong khi lãi suất của nhóm ngân hàng thương mại cổ phần quốc doanh vẫn giữ nguyên ở mức 4,7%, thấp hơn 26 điểm cơ bản so với đầu năm.

“Chúng tôi cho rằng sự phục hồi của tăng trưởng tín dụng trong bối cảnh sản xuất và đầu tư tăng tốc mạnh hơn trong những tháng cuối năm, sẽ phần nào gây áp lực lên thanh khoản hệ thống và có thể dẫn đến việc tăng lãi suất đầu vào”, MBS nhận định.

Tính đến cuối tháng 10, tăng trưởng tín dụng đã tăng 10,08%, cao hơn so với mức 7,4% ghi nhận vào cùng kỳ năm ngoái. Ở chiều ngược lại, việc lạm phát ở mức thấp và FED hạ lãi suất được kỳ vọng sẽ tạo thêm dư địa cho việc nới lỏng chính sách tiền tệ tại Việt Nam. Dựa vào các yếu tố trên, MBS dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích thêm 20 điểm cơ bản, dao động quanh mức 5,1% – 5,2% vào cuối năm 2024.

Đối với tỉ giá, tổ chức này cho rằng áp lực tỉ giá sẽ dần hạ nhiệt và đạt mức 25.000 VND/USD vào cuối năm nay, dưới những yếu tố tích cực như: Thặng dư thương mại tích cực (~23,3 tỉ USD trong 10 tháng đầu năm 2024), dòng vốn FDI (19,6 tỉ USD, tăng 9% so với cùng kỳ) và du lịch phục hồi mạnh mẽ (tăng 41,3% so với cùng kỳ trong 10 tháng đầu năm 2024).

Sự ổn định của môi trường vĩ mô nhiều khả năng sẽ được duy trì và cải thiện hơn nữa sẽ là cơ sở để ổn định tỉ giá trong năm 2024. Ngoài ra, áp lực lên tỉ giá được kỳ vọng sẽ giảm dần trong thời gian tới khi FED đã bắt đầu chu kỳ cắt giảm lãi suất (kể từ tháng 9 tới nay đã giảm tổng cộng 75 điểm cơ bản), và nhiều khả năng sẽ tiếp tục duy trì việc cắt giảm, tuy nhiên với một tốc độ chậm hơn.

Có thể bạn quan tâm

Cập nhật tin Đầu Tư, Bất Động Sản, tin nhanh kinh tế chứng khoán, kiến thức Doanh Nghiệp tại Fanpage.

Theo dõi

Nhịp Cầu Đầu Tư

<!–Inread Ambient, HIDE 24-4-2020, Script tag (include before the closing tag)–>

<!–Script tag (include before the closing tag)–>